Im OECD-Vergleich liegt Deutschland in der gesamten Steuer- und Abgabenlast seit Jahren auf einem der Spitzenplätze. Das Handelsblatt titelte jüngst gar: Die höchsten Steuern und Abgaben: Deutschland ist Weltmeister. In keinem anderen Land müssen Arbeitnehmer so hohe Steuern und Abgaben zahlen wie in der Bundesrepublik. Und anders als oft behauptet werden auch Familien kräftig zur Kasse gebeten. In der Welt schon 2020 der gleiche Tenor: Bei Steuern und Abgaben ist Deutschland jetzt sogar globaler Spitzenreiter.

Die Steuerquote

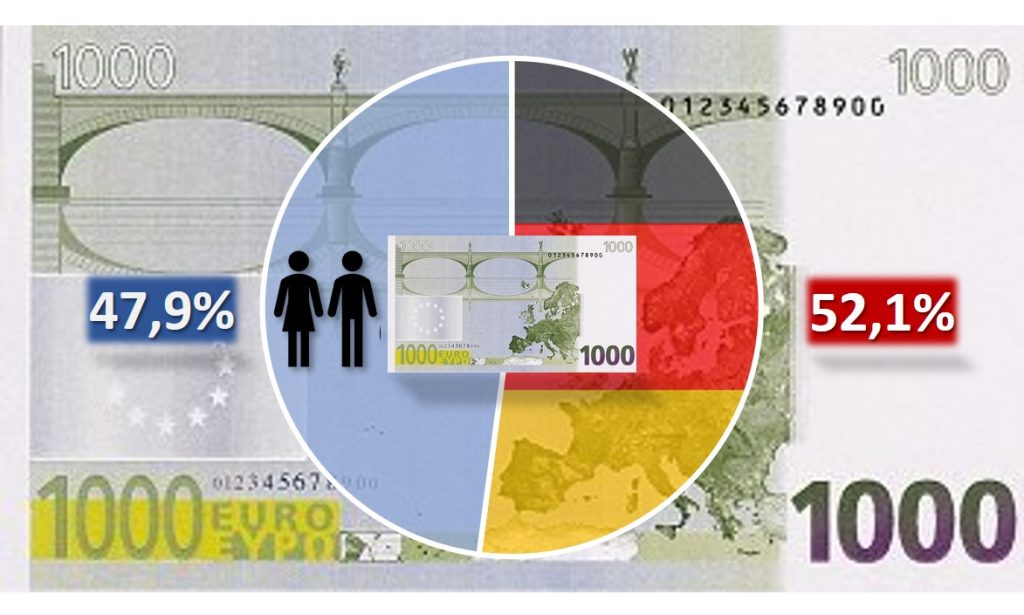

Unstrittig ist also, dass Deutschland bei der Belastung von Arbeitseinkommen durch Steuern und Sozialabgaben schon seit Jahren zu den Spitzenreitern gehört. Die Steuer- und Abgabenquote auf Arbeitseinkommen beläuft sich auf etwa 37,5%. Damit gibt sich der Fiskus aber nicht zufrieden. Über die Umsatz- und Verbrauchssteuern belastet der Staat darüber hinaus auch noch das verbliebene Nettoeinkommen. Deswegen liegt die volkswirtschaftliche Einkommensbelastungsquote sogar bei 52,1 Prozent (2020) – nach Angaben des Bundes der Steuerzahler ein Rekordwert. Von einem verdienten Euro gehen also 52,1 ct direkt oder indirekt an den Fiskus bzw. an den Staat. Nur 47,9 ct bleiben übrig.

Abbildung 1: Steuerquote in Deutschland 2020. Mehr als die Hälfte des Arbeitslohns gehen letztlich an den Fiskus. Von 1000 € nimmt er sich 521 €.

Sind die Steuern etwa nicht hoch genug?

Was die Grünen, die SPD und die Linken dazu treibt, angesichts dessen sogar noch weitere Steuererhöhungen zu fordern ist rational kaum nachvollziehbar. Kaum besser bei CDU und CSU: auch die Unionsparteien schließen Steuererhöhungen nicht aus. Einzig die FDP fordert folgerichtig, auf weitere Steuererhöhungen zu verzichten und ggf. sogar Entlastungen anzustreben (FDP will Wirtschaft um 60 Milliarden Euro bei der Steuer entlasten).

Nicht nur bei den Steuern auf Arbeitseinkommen, auch betreffend der Unternehmenssteuern langt der Fiskus kräftig zu. Ein völlig anders Bild zeichnet das extra3-Video. Darin wird in den Raum gestellt, Deutschland sei ein Steuerparadies mit ineffizienten Steuergesetzen und einer nachlässigen Finanzverwaltung.

Videolink: Bund der Steuersparer: Ein Arsch voll Tochterunternehmen | extra 3 | NDR

Bei Anhängern der SPD, der Grünen und der Linken findet der Sketch sicher viel Zuspruch. Dabei ist genau das Gegenteil richtig. Kaum etwas funktioniert in Deutschland so gut, wie das fortwährende Perfektionieren von Steuererlassen und das Eintreiben der Steuern.

Das Steuerrecht ist komplex, die Bürokratie überbordend

Über die Jahre ist ein hochkomplexes und sich ständig änderndes Steuerrecht entstanden, das es Unternehmen fast unmöglich macht, jederzeit eine 100 % regelkonforme Steuererklärung abzugeben. Die sinnvolle Steuergestaltung wird mit jedem neuen Erlass weiter erschwert. Ohne die Konsultation von hochspezialisierten Steuerexperten ist das längst nicht mehr darstellbar. Noch nicht einmal für kleinere Firmen. Man kann sich vor der Erkenntnis nicht länger verschließen: Nicht nur die Steuerquote, auch die deutsche Bürokratie ist „Weltspitze“.

Es mangelt nicht an Geld, sondern an Effizienz

Die gesamten Staatseinnahmen (Steuereinnahmen inkl. Gebühren, Verwaltungseinnahmen, Gewinne, Veräußerungen, …) haben sich von 2005 bis 2019 um mehr als 600 Mrd. € (2005: 995 Mrd. €, 2019: 1.600 Mrd. €, ein Plus von 60 %) erhöht. Straßen mit Schlaglöchern, sanierungsbedürftige Schulen, Funklöcher und langsames Internet gibt es nicht, weil es dem Staat an Geld mangelt, sondern weil die Bürokratie fett und träge ist und es nicht auf die Reihe kriegt, das Geld dahin zu leiten, wo der Bedarf besteht. Eher werden unsinnige Lieblingsprojekte von Politikern finanziert.

Der Staat funktioniert perfekt, wenn es darum geht, den Unternehmen und leistungswilligen Bürgern neue Lasten aufzubürden (erweiterte Berichtspflichten, neuartige Abgaben, Öko-Steuer, CO2-Steuer, EEG-Umlage, Kohlepfennig, …) oder längst abzuschaffende Steuern (z.B. Solidaritätszuschlag) einfach beizubehalten, weil er sich daran gewöhnt hat. Er macht allzu oft keinen guten Job, wenn er selbst den Ansprüchen gerecht werden muss, die er den Staatsbürgern ohne viel Federlesens aufbürdet. In der Corona-Pandemie wurde es einmal mehr offenkundig.

Prosperität durch Eigenverantwortung statt ineffektiver staatlicher Einflussnahme

Ganz anders als es das Video suggerieren will, ist es angesichts der hier nur ganz kurz skizzierten Zustandsbeschreibung absolut legitim und unter wirtschaftlichen Gesichtspunkten gar dringend geboten, wenn Wirtschaftsunternehmen den verbleibenden Gestaltungsspielraum im Steuerrecht so weit wie möglich ausschöpfen.

Das kommt im Übrigen auch der Gesellschaft zugute, weil das Geld in den Händen der Bürger respektive Unternehmen bleibt und sie damit wirtschaften und es in Umlauf bringen. Jedenfalls ist das immer noch besser, als wenn der Staat das Geld vereinnahmt und es dann im aufgeblähten Behördenapparat versickert, für fragwürdige parteipolitische Umverteilungspläne draufgeht oder für unsinnige Projekte verschleudert wird. Nach dem Bericht des Rechnungshofes kommen so allein mehrere 10 Milliarden Euro pro Jahr zusammen.

Wie verquer in der Politik teilweise agiert wird, sieht man am aktuellen Beispiel der CO2-Steuer. Die wird selbstredend auch von der SPD und anderen Parteien mitgetragen. Man will damit die Menschen dazu bewegen, weniger fossile Energie zu verbrauchen. Das ist ein richtiges Ziel, wenn auch die Besteuerung selbst sicher nicht die beste Maßnahme ist. Was macht die SPD daraus? Sie hat vorgeschlagen und es mittlerweile auch durchgesetzt, dass Mieter für Heizenergie nur die Hälfte der CO2-Steuer tragen sollen und die andere Hälfte von den Vermietern übernommen wird. Damit wird die Grundidee hinter der CO2-Besteuerung gleich nach ihrer Einführung schon wieder ad absurdum geführt.

Die Besteuerung mittlerer Einkommen ist zu hoch

In den Wahlprogrammen der Grünen, der SPD und der Linken wird ein ganz anders Bild gezeichnet. Auch wenn sich fast alle vor konkreten Zahlen drücken, geht die Zielrichtung ganz klar zu höheren Steuern. Opportun ist dabei immer der Hinweis auf die Reichen und Superreichen. Dem kann im Zweifel jeder beipflichten. Man verschweigt dabei gerne, dass die Steuerprogression schon bei Einkommen knapp über dem Durchschnitt auf den Spitzensteuersatz von 42 % ansteigt. Ledige zahlen diesen Satz schon ab etwa 57.000 € zu versteuerndem Jahreseinkommen für jeden weiteren verdienten Euro. Dabei beträgt das Durchschnittseinkommen gerade knapp 48.000 €. Wer also nur ein wenig mehr verdient als der Durchschnitt (etwa 20 %), der wird bereits mit dem Höchststeuersatz belastet.

Im Jahre 1990 wurde der Spitzensteuersatz erst bei dem 5-fachen des Vollzeit-Durchschnittseinkommens fällig. In den wirtschaftlich erfolgreichen Aufbaujahren der Bundesrepublik lag das Verhältnis anfangs gar bei dem 18-fachen (1960). Das kann man zwar nicht 1:1 mit der Situation heute vergleichen (z.B., weil sich auch die Höhe des Spitzensteuersatzes geändert hat), aber dennoch wird klar, dass wir bezüglich der Besteuerung von mittleren Einkommen in einer deutlichen Schieflage sind. Ursache dafür ist vor allem die kalte Progression. Sie entsteht dadurch, dass zwar das allgemeine Gehaltsniveau aufgrund der Lohn- und Preisentwicklung von Jahr zu Jahr mehr oder weniger stark steigt, der Steuertarif i. d. R. aber unverändert bleibt.

Heimliche Steuererhöhungen durch die kalte Progression

Betrachten wir einen Arbeitnehmer, dessen Bruttoverdienst sich im gleichen Maße wie die Inflationsrate erhöht, sagen wir 2 %. Sein Gehalt wächst dann also von 48.000 € auf 48.960 €. Aufgrund der Steuerprogression steigt das Gehalt netto aber um weniger als 2 % (weil er für den Mehrverdienst einen höheren Steueranteil entrichten muss). Genau bleiben hier von den 960 € nur 594 € übrig, das entspricht einer Erhöhung des Nettogehalts um 1,6 %. Tatsächlich hat der Arbeitnehmer damit preisbereinigt (also bezogen auf die Kaufkraft) sogar weniger Geld in der Tasche hat als zuvor. Er ist daher faktisch ärmer geworden, muss dafür aber höhere Steuern entrichten. Das ist die Konsequenz aus der kalten Progression.

Wenn man nur ein einzelnes Jahr nimmt, ist der Effekt im Allgemeinen nicht sehr groß, kann sich aber immerhin auf einige 100 € pro Jahr summieren. Weil der Missstand aber nun schon seit Jahrzehnten besteht, hat sich hier eine massive Fehlbesteuerung vor allem von mittleren Einkommen aufgebaut. Die kalte Progression ist im Ergebnis eine heimliche Steuererhöhung. Eine jedes Jahr aufs Neue greifende Steuererhöhung ohne Ansage. Der alleinige Nutznießer ist der Fiskus, denn was dem Bürger fehlt, mehrt im gleichen Umfang das Steueraufkommen des Staates. Jahr für Jahr entstehen so Steuermehreinnahmen in Milliardenhöhe. So sind die Steuereinnahmen aus Löhnen- und Gehältern von 2005 bis 2018 um 74 % gestiegen, während die Löhne im gleichen Zeitraum nur um 54 % gewachsen sind.

Viele andere Länder machen das besser und vor allem stärker am Wohle der steuerzahlenden Bürger orientiert: u.a. in den USA, Frankreich und der Schweiz wird die Steuerprogression jährlich an die Inflationsrate angepasst. So wird sichergestellt, dass ein Arbeitnehmer, der 2 % mehr brutto bekommt auch netto 2 % mehr verfügbar hat und somit bei einer Inflationsrate von maximal 2 % keinen Kaufkraftverlust erleidet.

Hohe Steuern zum Wohle der Bürger – aber in welchem Land?

Die Grünen, die SPD und die Linken reden derweil unverdrossen davon, der Staat müsse die Steuereinnahmen erhöhen, um die von ihm erwarteten Leistungen finanzieren zu können. Für manche können z.B. die direkten und indirekten Transferzahlungen in Richtung EU gar nicht hoch genug sein (s. DEUTSCHLAND IST REICH. UND WIE GEHT’S DEN DEUTSCHEN?). Gerne werden auch die Mängel bezüglich Schulen, Bildung, Digitalisierung, Infrastruktur, Gesundheit, Rente, … zur Begründung herangezogen. Man will dem Bürger so weismachen, dem Staat fehle es an Geld für die Bewältigung elementarer Aufgaben. Wir haben oben schon gesehen, dass das nicht zutrifft. Das Gegenteil ist richtig.

Das hohe deutsche Steueraufkommen führt dazu, dass in Europa Begehrlichkeiten geweckt werden und in der Folge Deutschland immer wieder neue Lasten übernimmt. Wie verschiedene Statistiken zeigen, sind die Menschen hierzulande keineswegs die vermögendsten Europäer. Aber dennoch sind deutsche Politiker, insbesondere von den bereits oben genannten Grünen und der SPD allzu gerne bereit, hier erwirtschaftete Steuermittel in Länder zu transferieren, deren Steuersäckel nicht so prall gefüllt ist, weil sie ihre Bürger weniger stark mit Steuern und Abgaben belasten. Offenbar denken andere Politiker in Europa zuallererst an das Wohl ihrer eigenen Bürger. Den Grünen, der SPD und den Linken geht es mehr darum, die Welt zu beglücken.

Eine weitere Idee hinter den Forderungen nach höheren Steuern ist die, dem Bürger zunächst neue Lasten aufzuerlegen und einen Teil dieser Mehreinnahmen wieder als „staatliche Wohltaten“ zurückzugeben. Explizit wird das z.B. von den Grünen bezüglich der CO2-Besteuerung geplant. Das offenbart ein Staatsverständnis, wie man es aus sozialistischen Planwirtschaften kennt. Damit schafft man vorzugsweise neue Planstellen in der Verwaltung, also vor allem mehr Bürokratie. – Daran mangelt es uns gewiss nicht.

Resümee

Der Staat ist überfinanziert und kann mit Geld nicht umgehen. Je reichlicher die Steuerquellen sprudeln, desto mehr davon wird er sinnlos verpulvern. Die Beispiele Berliner Flughafen, Elbphilharmonie, Mautdebakel und die europäische Schuldenunion sind nur die Spitze des Eisbergs. Die Liste ist sehr viel länger und geht gar noch weit über Europa hinaus. Zum Beispiel zahlt Deutschland noch immer Entwicklungshilfe in Höhe von mehreren 100 Millionen Euro pro Jahr an die Welt- und Technologiemacht China.

Die zahlreichen extra3-Bürokratie-Videos (Der reale Irrsinn im Überblick) belegen eher die „kleineren“ Fehler von Lokal- und Regionalpolitikern im Land. Dabei geht es um in den Sand gesetzte Projekte und unsinnige Maßnahmen, die „nur“ Hundertausende oder wenige Millionen Euro kosten: Straßen ins Nirgendwo, Brückenruinen, Stromtankstellen auf Radwegen, Parkplätze, auf denen man nicht parken darf, Autobahnen ohne Ausfahrt, unterirdische Gehwege. Darüber darf man aber auch die Leitlinien für Gendersprache oder die Zuschüsse für staatsfeindliche linke Aktionsbündnisse … nicht vergessen.

Quellen:

https://www.vlh.de/arbeiten-pendeln/beruf/kalte-progression-einfach-erklaert-mit-beispiel.html

https://steuertabelle.com.de/Steuerprogression-Tabelle.php

https://de.wikipedia.org/wiki/Staatseinnahmen